Paesi impoveriti, il dollaro come problema

Nuova Finanza pubblica La rubrica settimanale a cura di Nuova Finanza pubblica

Nuova Finanza pubblica La rubrica settimanale a cura di Nuova Finanza pubblica

La nuova crisi del debito dei paesi impoveriti di cui abbiamo discusso sul manifesto va contestualizzata in un panorama preoccupante.

Viviamo in un mondo sempre più indebitato. Per le statistiche più aggiornate, tutti gli attori proseguono su questa via: gli Stati, le famiglie, e pure le imprese.

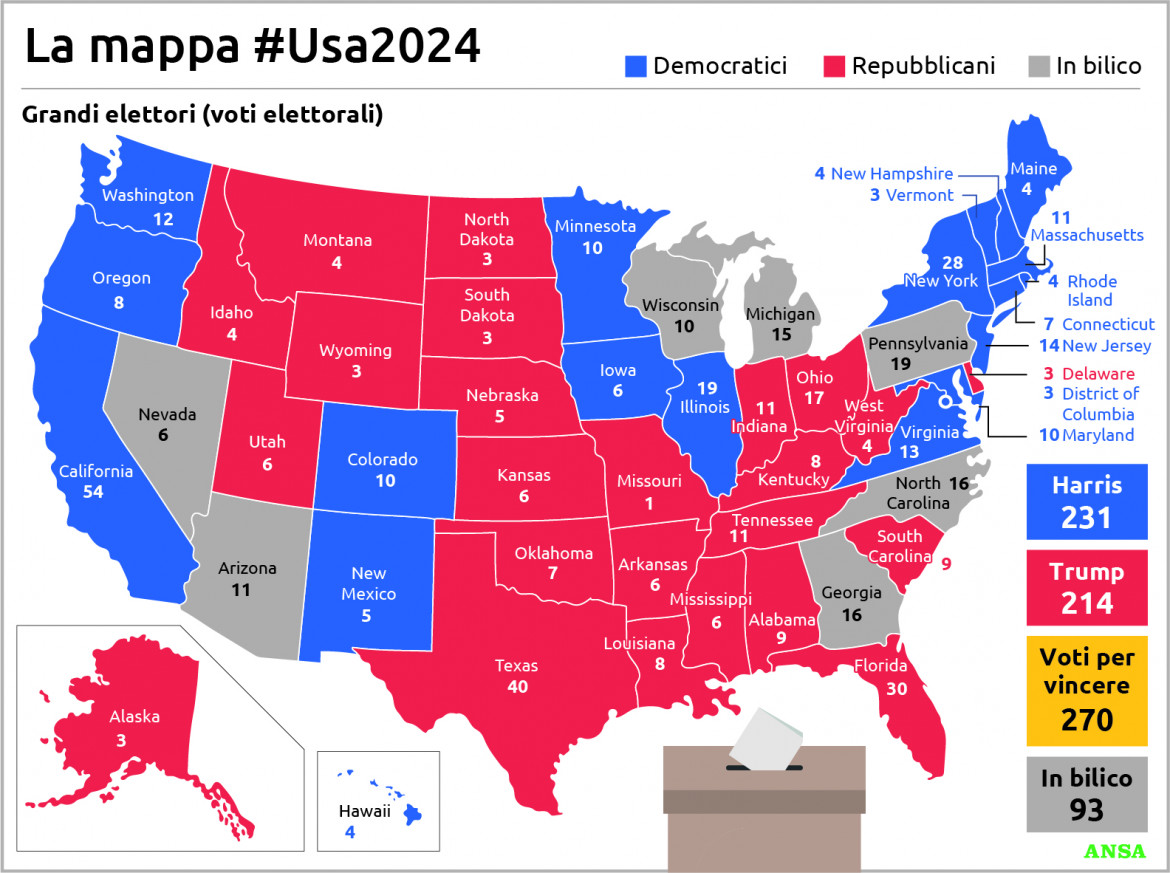

Come riassume un rapporto della potenze azienda di consulenza finanziaria globale Standard & Poors, il debito globale è salito a 300 trilioni di dollari, corrispondenti al 349% rispetto al pil mondiale. Nel 2007 era solo il 278%. Questo significa che se il prodotto interno lordo globale è aumentato, l’insieme dei debiti è aumentato molto di più. Soprattutto il debito pubblico.

Va specificato che l’ossessiva concentrazione mediatica su di esso comportava il messaggio non troppo subliminale che la soluzione ideale sarebbe stata tagliare i bilanci e la spesa pubblica. Mentre il fatto che cittadini e famiglie siano sempre più indebitati, per sostenere i consumi sostituendo salari e redditi più alti non ha avuto una attenzione così maniacale.

Ed è facile capire perché: da un lato fa comodo fare allarmismo sui conti pubblici per spingere verso una restrizione del ruolo dello Stato a favore del mercato e dei privati; dall’altro i salari possono tranquillamente ristagnare per trent’anni, e i profitti vengono sostenuti da tale meccanismo.

Eppure è innegabile che i debiti pubblici siano aumentati: un recente rapporto di Unctad mostra che dal 2000 ad oggi se il pil globale è triplicato, il debito dei governi è quintuplicato, arrivando alla cifra di 92 trilioni $. E soprattutto sono i paesi meno abbienti ad averlo aumentato: per lo studio Unctad se il debito dei paesi più industrializzati è aumentato fra 2002-2022 circa del 50%, quello dei paesi più poveri è aumentato del 100%, e se fra essi non contiamo la Cina oltre il 200%!

Perché è successo? Per le scriteriate politiche liberiste promosse dalle istituzioni finanziarie internazionali FMI/BM che hanno promosso l’export a tutti i costi impedendo le forme di protezionismo che in passato si erano dimostrate funzionali ad uno sviluppo di un forte mercato interno basato sulla crescita dei salari.

Da tenere poi presente un principio decisivo: il debito di qualcuno è il credito di qualcun altro. Tale mero principio contabile di facile comprensione, se compreso politicamente si tramuta nella considerazione che quello che da una parte è una carenza di liquidità, dall’altro lato è una opportunità di guadagno: gli investitori internazionali prestano soldi a chi ne ha necessità richiedendo sostanziosi interessi, cioè una percentuale aggiuntiva. Gli interessi sono più sostanziosi se il paese ha un bisogno cogente e privo di alternative.

Insomma: più il debitore è messo male più cresce il profitto potenziale. Ovviamente quando arriva il momento di saldare il conto non è affatto detto che questi possa farlo, quindi se non vuole uscire dai parametri di affidabilità finanziaria, contrae nuovi prestiti solo per i rimborsi di quelli precedente.

Ma il dorato mondo degli investitori internazionali non esiste nel vuoto pneumatico o in qualche non-luogo ultraterreno: i maggiori fra essi gravitano attorno a Washington e fanno parte di un sistema finanziario che ha il dollaro al centro.

Dollaro, fra l’altro, che secondo le precisissime statistiche della Banca dei Regolamenti Internazionali viene usato negli scambi commerciali e finanziari in una misura che oltrepassa il peso effettivo della economia Usa, mentre la valuta cinese è ridotta a un miserando 2%.

Insomma il sistema dollaro-centrico gode di una rendita di posizione (che non potrà durare in eterno) che adopera per perpetuare la propria egemonia: dato che la moneta dello zio Sam risulta così necessaria, i governi del Sud globale sono costretti ad affidarsi alla finanza dell’anglosfera per provvedersene; questa al contempo può usare tutti gli strumenti legali in tali giurisdizioni – specie degli Usa – per esigere i pagamenti, fino al pignoramento dei beni che si possono rinvenire in esse; e questa è la strategia preferita dei cosiddetti fondi avvoltoio.

La finanza occidentale quindi è una causa importante delle storture del sistema, e solo una reale dedollarizzazione potrà mitigarla.

I consigli di mema

Gli articoli dall'Archivio per approfondire questo argomento