Keynes, il costo morale del rischio

Avere presagito, fin dall’alba, il tramonto del neoliberalismo riporta all’attualità la «Teoria generale dell’occupazione» del grande economista inglese, ora in un Meridiano con testi inediti

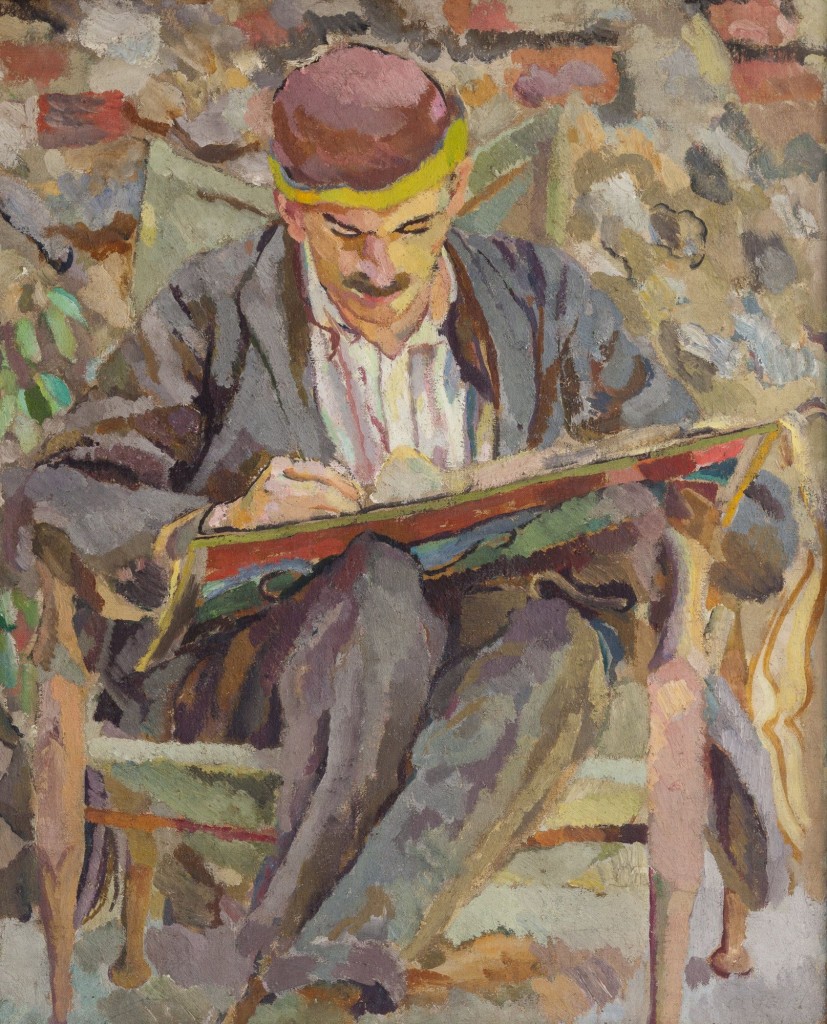

Duncan Grant, Maynard Keynes a Charleston, 1917

Duncan Grant, Maynard Keynes a Charleston, 1917Avere presagito, fin dall’alba, il tramonto del neoliberalismo riporta all’attualità la «Teoria generale dell’occupazione» del grande economista inglese, ora in un Meridiano con testi inediti

All’indomani di una crisi economica globale, tuttora lontana dall’aver esaurito la sua spinta destabilizzante, non può sorprendere che un’opera come la Teoria generale dell’occupazione, dell’interesse e della moneta torni oggi alla ribalta, accendendo di nuovo l’interesse non solo degli economisti di professione, ma di chiunque si sforzi di capire cosa stia succedendo nel mondo. Dopotutto, il trattato di Keynes era nato a sua volta sull’onda della grande depressione, quando il dissesto dell’economia globale e l’avanzata dei totalitarismi avevano reso non solo legittimo, ma addirittura urgente un programma di completo rivoluzionamento delle teorie economiche e delle politiche di stampo liberale.

Per Keynes erano almeno due i mitologemi da cui il pensiero economico andava rapidamente affrancato: da un lato, la fiducia cieca nella «mano invisibile» del mercato e nella sua supposta capacità di autoregolazione; dall’altro la certezza dogmatica che non potesse esistere una disoccupazione del tutto involontaria, perché il sistema tenderebbe in ogni caso a stabilizzarsi al livello ottimale, nel quale tutte le risorse sono utilizzate al meglio. In quegli anni di crisi, questi due pregiudizi erano platealmente smentiti dai fatti. Entrambi erano però talmente radicati nell’edificio dell’economia di mercato, che solo un ripensamento sistematico dell’intero castello, compresa la sua «cittadella» centrale, poteva consentire di sfatarli senza dover rinunciare a ogni forma plausibile di razionalità economica e senza rischiare, così, di spingere il liberalismo verso la bancarotta.

Rimosso negli anni ’80

Sotto il profilo teorico, la Teoria generale fu l’apice di un percorso lungo e articolato, di cui il Meridiano Mondadori appena uscito (Teoria generale dell’occupazione, dell’interesse e della moneta, a cura di Giorgio La Malfa e Giovanni Farese, pp. 1328, euro 80,00) offre un panorama completo, grazie alla preziosa ricostruzione introduttiva di Giorgio La Malfa e all’ampio corredo di testi brevi, che precedono e seguono l’opera maggiore, molti dei quali inediti in lingua italiana. Sotto il profilo invece strettamente pratico, i frutti della rivoluzione keynesiana non maturarono che nel Dopoguerra, nei trent’anni «gloriosi» durante i quali, in tutto l’Occidente, i parametri economici registrarono un balzo in avanti senza precedenti. Il «keynesismo» diventò, a quel punto, il modello teorico dominante nelle maggiori istituzioni accademiche e governative, anche se in una versione talmente piegata alle esigenze di programmazione economica e così fiduciosa (specie nella versione americana) nell’efficacia dei formalismi matematici e nella piena calcolabilità dei rischi, da assomigliare sempre meno alla disincantata ragionevolezza del maestro. Sta di fatto che, quando l’ordine globale cominciò a mostrare crepe irreparabili, il keynesismo di scuola si dimostrò incapace di affrontarle, aprendo le porte alla controrivoluzione neoliberale.

All’inizio degli anni Ottanta, la lezione di Keynes diventò così l’oggetto di una vera e propria rimozione. All’insegna di una bandiera ideologica tanto rozza quanto efficace – «più mercato e meno Stato» – i vecchi miti del passato tornarono ad aggirarsi sulla terra come zombie: il mercato che si regola da solo, l’aggressività competitiva come unico lievito della crescita, l’impossibilità «logica» di una disoccupazione del tutto involontaria e di un potere monopolistico in grado di manipolare stabilmente la dinamica concorrenziale. Il finale, come è d’obbligo in un film dell’orrore, fu il bagno di sangue degli ultimi dieci anni.

Ora che la partita riprende a ruoli invertiti – con le tecniche neoliberali di governo dell’economia sul banco degli imputati – l’ingenuità maggiore sarebbe accontentarsi di capovolgere lo schema, invocando un «più Stato e meno mercato» che dovrebbe traghettarci al di là dell’anarchia liberista. Ci sono almeno due ragioni per cui una simile ingenuità risulterebbe politicamente pericolosa, oltre che incompatibile con la lezione di Keynes. In primo luogo, perché verrebbe a riproporsi intatta la peggiore illusione del neoliberalismo: quella che, appunto, il mercato e lo Stato, il privato e il pubblico, l’economia e la politica non siano, come insegna l’esperienza, due polarità sistematicamente intrecciate, ma due sfere del tutto indipendenti, perfettamente separabili come le due metà di un’anguria, purché si eliminino le proverbiali revolving door che tutti aborrono a parole e che tutti usano però, di fatto, con la massima disinvoltura.

In secondo luogo, un modello così elementare di «governo politico» dell’economia finirebbe col dover rimuovere a sua volta l’unica obiezione veramente radicale che il neoliberalismo abbia indirizzato a ogni genere di «pianificazione»: quella che, in economia, non può esistere un punto di vista «sovrano», capace di assegnare in anticipo il giusto valore a ogni impresa e a ogni prestazione produttiva, semplicemente perché il valore di mercato è costruito sul futuro, in un gioco di aspettative e preferenze incrociate, incerte e soggettive, su cui ciascun singolo agente (con o senza l’avallo di Stato) può solo speculare, possibilmente a proprio rischio e pericolo.

È bene sottolineare che, su questo specifico punto, la visione di Keynes non è molto lontana da quella dei «padri nobili» del neoliberalismo. In un articolo del 1937 che riassume la General Theory per rispondere ai suoi diversi critici (e che è giustamente incluso nel Meridiano) Keynes ripropone una distinzione fra il rischio e l’incertezza radicale, che era stata tracciata quasi negli stessi termini da Frank Knight più di quindici anni prima.

Impossibili previsioni

Il rischio, come nel gioco d’azzardo, è sempre solo «moderatamente incerto» perché riconducibile a un calcolo delle probabilità e quindi padroneggiabile, in linea di principio, con gli strumenti della razionalità matematica. L’incertezza radicale è propria invece di eventi singolari, come la probabilità di un terremoto, di una guerra o di un mutamento dei prezzi del rame in un futuro remoto e nebuloso. In casi simili, non c’è base oggettiva per alcun genere di previsione: we simply do not know. Al mercato non resta altra via che far convergere le aspettative collettive su un sistema di valori doppiamente convenzionale: in primo luogo, perché è costruito sull’inverosimile finzione che il domani resti uguale all’oggi; e, in secondo luogo, perché, in mancanza di certezze solide, ciascuno si affiderà alla convenzione di mercato semplicemente perché lo fanno tutti gli altri, il che assicura quanto meno la certezza di poter trovare un acquirente, al medesimo prezzo, qualora si volesse tornare sui propri passi.

In altri termini, la convenzione di mercato – purché adeguatamente condivisa – consente di rischiarare gradualmente la scatola nera del futuro remoto, segmentandolo in «una successione di brevi periodi più o meno numerosi». All’interno di ciascun segmento, si potrà ragionevolmente contare sul fatto che la convenzione non verrà meno di punto in bianco, ottenendo così la garanzia di poter eventualmente rivedere le proprie valutazioni, prima che sia troppo tardi: «in questo modo investimenti che per la collettività sono ‘fissi’ divengono ‘liquidi’ per il singolo».

Una convenzionalità tanto profonda dei valori di mercato è chiaramente agli antipodi di qualsiasi determinismo: di qui la fermezza con cui Keynes respinge ogni tentativo di equiparare l’economia a una scienza naturale, ribadendo che si tratta invece di una scienza «morale» (in Germania si sarebbe detto una Geisteswissenschaft). Un disincanto inaccettabile per le teorie mainstream. E, per di più, un’argomentazione molto simile a quella con cui Ludwig von Mises taglia le gambe a ogni possibile pianificazione «dall’alto», per sancire l’intangibilità dell’ordine spontaneo del mercato. Come è possibile, allora, che da premesse tanto simili Keynes tragga conclusioni esattamente opposte, giungendo in fondo a intuire il tramonto del neoliberalismo prima ancora che ne sia iniziata l’alba?

Una chiave può essere offerta da una distinzione concettuale che ha un peso decisivo nel Capitolo XII della Teoria generale, e che non ha invece alcun corrispettivo nelle concezioni neoliberali: la distinzione tra impresa e speculazione. Un’impresa vera e propria ha sempre il compito di sfidare l’incertezza radicale e, dunque, di «sconfiggere le forze oscure del tempo e dell’ignoranza che avviluppano il nostro futuro». Questo è vero di un’attività imprenditoriale in senso stretto ma anche, in fondo, di una performance creativa e, a maggior ragione, di un investimento finanziario di lunga durata. Si tratta, in ogni caso, di puntare su un progetto, una visione, un sogno, e di creare le condizioni perché entri nel novero delle possibilità reali.

Distanza dalle illusioni neoliberali

La convenzione di mercato, come abbiamo visto, gioca un ruolo essenziale in questo transito dal possibile al reale, perché canalizza l’investimento collettivo, mettendolo al servizio della realizzazione dell’impresa. A decidere le sorti di un’impresa, in tutto o in parte, sarà dunque la convenzione, vale a dire il processo mimetico per cui ciascun agente, in condizioni di incertezza radicale, si sforzerà di adattarsi alle preferenze altrui. Diviene così possibile, e altamente vantaggioso, adottare come bersaglio non il valore probabile delle singole imprese, ma la convenzione come tale. Si potrà cioè cercare di anticipare le scelte collettive, eventualmente di manipolarle e pilotarle, sfruttando la credulità altrui per lucrare il massimo guadagno e scaricare sugli altri – più lenti o meno furbi – i rischi dell’operazione.

Il punto cruciale, per Keynes, è che il progresso tecnico e l’evoluzione spontanea dei mercati, se lasciati a se stessi, tendono non a ridurre ma, anzi, a potenziare al massimo la preponderanza della speculazione sull’impresa vera e propria. Nella logica dei mercati, infatti, il parametro del progresso è il loro grado di liquidità e «fra i precetti della finanza ortodossa nessuno è più antisociale del feticcio della liquidità».

Possiamo a questo punto misurare la distanza abissale che separa Keynes dalle illusioni neoliberali. In buona o cattiva fede, il neoliberalismo ha costruito il suo successo sulla pretesa di aprire la strada allo spirito d’impresa, all’intraprendenza come generica capacità umana di sognare il possibile e di renderlo reale. A questo scopo ha imposto che ogni singolo segmento della vita sociale prendesse le forme di un mercato, in cui ciascuno offre se stesso, i propri progetti e i propri sogni alla valutazione altrui. Oggi scopriamo a caro prezzo che l’intera strategia non è mai stata – né poteva esserlo – al servizio dell’impresa, ma della speculazione. E che a essere premiate dal sistema non sono perciò le menti creative, i visionari, i coraggiosi, ma gli approfittatori e i ciarlatani. Con l’aggravante che tale squilibrio non è più confinato alla sfera dell’alta finanza, ma investe la vita sociale. La sfera pubblica, che nei sogni della modernità doveva essere la leva dell’illuminismo, rischia di trasformarsi nel regno della più completa opacità: un labirinto in cui ciascuno specchio riflette solo, all’infinito, la vanità degli altri specchi.

È su questo terreno paludoso che, un secolo fa, Keynes ha allestito il suo cantiere di ricerca. E sullo stesso terreno una diversa economia politica attende ancora di essere edificata.

I consigli di mema

Gli articoli dall'Archivio per approfondire questo argomento